Богатый пенсионер. Все способы накопления на обеспеченную жизнь, стр. 5

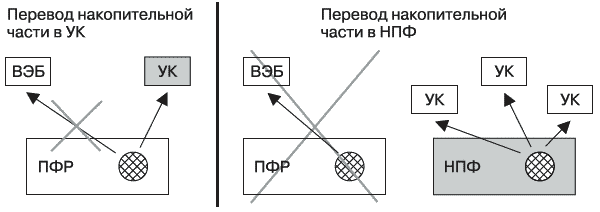

Когда же вы переводите накопительную часть пенсии в негосударственный пенсионный фонд, вы ее фактически перемещаете из Пенсионного фонда в негосударственный пенсионный фонд, она будет учитываться уже там, и УК для управления вашей пенсией будете выбирать уже не вы – это за вас сделает негосударственный пенсионный фонд, причем он сможет выбрать не одну, а сразу несколько УК. Схематично разница между переводом накопительной части пенсии в УК или НПФ показана на рис. 3 (обозначена заштрихованным кружком).

Рис. 3. Различие в переводе накопительной части пенсии в УК и НПФ

При переводе накопительной части пенсии в УК вы получаете следующие преимущества:

• Результат УК по управлению накопительной частью пенсии, как правило, выше, чем НПФ. Это связано с тем, что для покрытия расходов НПФ имеют право забирать часть инвестиционного дохода (не более 15%), а также некоторую часть добровольных пенсионных взносов (не более 3%). Издержки на управление УК присутствуют как при переводе средств напрямую в УК, так и при переводе средств в НПФ, который тоже должен платить УК.

• Процедура перевода накопительной части в УК несколько проще, чем в НПФ (образец заявления о переводе пенсии в УК – см. приложение 4, образец заявления о переходе из ПФР в НПФ – см. приложение 5, образец договора с НПФ на перевод накопительной части государственной пенсии – см. приложение 6).

Кстати, при заполнении заявления на перевод вашей накопительной части пенсии в УК важно обратить внимание на строку «Наименование инвестиционного портфеля». В некоторых УК существует выбор вариантов инвестирования вашей накопительной части пенсии, например более консервативный, более сбалансированный, агрессивный и т. д. Каждый вариант управления называется инвестиционным портфелем, например «консервативный» или «сбалансированный». Если вы не указываете портфель, а в УК, куда вы решили перевести средства, их несколько, то ваши средства просто никуда не дойдут, так как будет неясно, в какой именно портфель они должны попасть. Поэтому как только вы выбрали ту или иную УК для перевода вашей накопительной части, проверьте, сколько у нее инвестиционных портфелей для управления пенсией, и выберите один конкретный портфель для вас. Если же в УК нет вариантов инвестиционных портфелей, строку «Наименование инвестиционного портфеля» не нужно будет заполнять.

• НПФ управляют несколько УК, что снимает риск одной УК. Доходность НПФ ниже, чем у УК, но стабильнее.

• НПФ гарантирует сохранность пенсии, в то время как УК может какие-то годы оказываться в минусе.

• При управлении НПФ каждый год прибавляет заработанные УК проценты к накопительной части пенсии, и в следующем году под управление к УК попадает не только накопительная часть пенсии, но и заработанные за прошлые периоды проценты, т. е. проценты капитализируются. При переводе накопительной части пенсии в УК капитализация отсутствует.

• Из УК деньги за 5 лет до пенсии переводятся обратно в Пенсионный фонд РФ, а из НПФ нет.

• Вы сможете получать отчет о накопительной части пенсии так часто, как вы пожелаете, а не раз в год, как в случае с Пенсионным фондом РФ.

• В любом случае лучше перевести накопительную часть пенсии из-под управления ВЭБ, так как и УК, и НПФ смогут обеспечить бо?льшую доходность инвестиций пенсии.

Необходимо заполнить и подать заявление в Пенсионный фонд РФ через одно из его отделений – лично или по почте – или же через трансфер-агента (организацию, специально уполномоченную принимать заявления граждан).

• Подписать договор об обязательном пенсионном страховании в трех экземплярах (один для вас, один для НПФ, один для Пенсионного фонда РФ).

• Отправить подписанные вами экземпляры в НПФ и дождаться получения ваших экземпляров договора.

• Заполнить заявление о переходе из Пенсионного фонда России в НПФ и передать его в территориальное отделение ПФР лично или через трансфер-агента.

Вы можете подумать: зачем же тратить так много времени, чтобы выбрать УК или НПФ, заполнять необходимые документы, ездить в УК, НПФ и ПФР и т. д. На самом деле, если у вас достаточно высокая белая зарплата и еще остается минимум 15 лет до пенсии, вы сможете получить дополнительный доход, что позволит значительно увеличить государственную пенсию. Если человек умирает до выхода на пенсию, то в соответствии с существующим законодательством наследники смогут получить накопительную часть пенсии умершего.

Дополнительные взносы на накопительную часть пенсии

В соответствии с принятым Федеральным законом от 30.04.2008 г. № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» граждане РФ смогут начать накапливать добровольные пенсионные взносы с поддержкой государства.

Что дает принятие этого закона?

Для граждан:

• Граждане РФ получили возможность делать дополнительные отчисления на накопительную часть пенсии, помимо тех отчислений, что делает работодатель в обязательном порядке, не менее чем 2000 руб. в год. Перечислять добровольные взносы возможно через бухгалтерию работодателя или самостоятельно банковским переводом.

• Граждане смогут получать удвоенную сумму своих дополнительных взносов от государства в течение 10 лет, начиная с года, следующего за годом уплаты человеком дополнительных страховых взносов на накопительную часть пенсии. Присоединиться к программе дополнительных взносов граждане смогут с 1 октября 2008 г. до 1 октября 2013 г.

• Государство будет удваивать взносы в размере только до 12 000 руб. в год. То есть вложив в год до 12 000 руб., граждане получают гарантированную доходность минимум 100% годовых, так как их взнос удваивается.

• Мужчины, достигшие 60-летнего возраста, и женщины, достигшие 55-летнего возраста, смогут в 4 раза увеличивать суммы дополнительных взносов на свою накопительную часть пенсии (но не более 48 000 руб. в год). Правда, это возможно, только если они повременят с выходом на пенсию еще 10 лет.

• К программе смогут присоединиться мужчины 1953–1966 гг. рождения и женщины 1957–1966 гг. рождения, в пользу которых страховые взносы на накопительную часть трудовой пенсии уплачивались в период с 2002 г. по 2004 г. включительно.

• Из базы по налогу на доходы физических лиц исключаются взносы, направляемые из средств федерального бюджета на софинансирование, а также взносы работодателя, уплачиваемые в пользу работника (не более 12 000 руб. на каждого работника в год).

• Получить социальный налоговый вычет до 120 000 руб. на сумму дополнительных взносов (если только человек не использовал этот вычет для компенсации расходов на образование, лечение, благотворительность).

• Граждане смогут по-прежнему накопительную часть пенсии, вместе с перечисленными на нее дополнительными взносами, передать в управление частной УК или НПФ.

• Порядок наследования дополнительных взносов работника, софинансирования от государства и взносов работодателя остается тем же, что и для накопительной части государственной пенсии. Накопительная часть пенсии не наследуется, «сгорает», если человек умирает уже после того, как ему назначена государственная пенсия.

Для работодателей:

• Работодатели могут осуществлять добровольные отчисления на своих сотрудников, только если сами сотрудники присоединились к этой программе. Если сотрудник не делает дополнительных взносов, работодатель не сможет производить отчисления в его пользу. Государство не будет удваивать взносы работодателей.