Богатый пенсионер. Все способы накопления на обеспеченную жизнь, стр. 24

Итак, в зависимости от склонности к риску для данного инвестора выбираются только те инвестиционные инструменты, которые удовлетворяют следующим критериям:

• Для низкой склонности к риску подходят только депозиты, ПИФы и ОФБУ облигаций, возможно, инвестиции в драгметаллы с наименьшими колебаниями доходности (золото), т. е. накопительная часть у инвесторов будет фактически отсутствовать.

• Для средней склонности к риску подходят депозиты, ПИФы и ОФБУ облигаций и смешанных инвестиций, а также инвестиции в недвижимость и драгметаллы, у данных инвесторов тоже не будет накопительной части.

Для высокой склонности к риску подходят все инструменты, т. е. у инвесторов с высокой склонностью к риску будет присутствовать накопительная часть негосударственной пенсии.

2. Далее из оставшихся инвестиционных инструментов выбираются те, что подходят под оговоренный инвестором срок инвестирования, который определяется возрастом выхода на пенсию. Чем дольше до пенсии, тем больше может быть доля накопительной части негосударственной пенсии.

• Так, если вам до пенсии 5 лет, то лучше сосредоточиться на депозитах, ПИФах и ОФБУ облигаций, инвестициях в золото. То есть даже если у вас высокая склонность к риску, у вас будет преобладать страховая часть пенсии.

• Если вам до пенсии 10–15 лет, то соотношение между страховой и накопительной частями негосударственной пенсии может быть 50/50. Это означает, что ваши накопления смогут быть размещены в депозитах, ПИФах и ОФБУ облигаций, смешанных инвестиций, акций, в драгметаллы и недвижимость и т. д. Конечно, если у вас низкая или умеренная склонность к риску, то у вас будет преобладать страховая часть пенсии, т. е. менее рискованные инструменты.

• Если вам до пенсии более 15 лет, то у вас может преобладать накопительная часть пенсии. Правда, если у вас низкая или средняя склонность к риску, то у вас будет преобладать страховая часть пенсии.

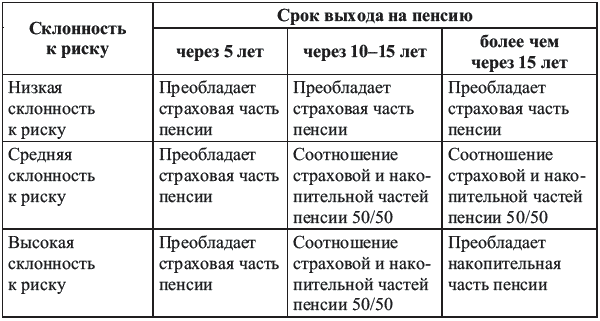

• Схематично варианты соотношения страховой и накопительной частей пенсии представлены в табл. 10.

Таким образом, для каждой части негосударственной пенсии подходят свои инструменты, и каждый должен определить для себя сам, какими будет пользоваться он для накопления средств на пенсионный период.

Таблица 10. Варианты соотношения страховой и накопительной частей негосударственной пенсии в зависимости от склонности к риску и сроке выхода на пенсию

Заключение

В развитых странах давно считается нормой самостоятельная забота о пенсии, ведь на государственную мало где можно прожить, да этого и не происходит. Жители развитых стран берут на себя заботу о достойной пенсии, начиная инвестиции с целью накопления на будущую пенсию заранее, а не за год-два вспоминая о том, что пенсия совсем близко, но никаких накоплений у человека нет.

В принципе смысл обеспечения пенсионного периода заключается в том, чтобы доход, получаемый до выхода на пенсию, расходовался не только на текущее потребление, но и на накопление для пенсионного периода.

Доход человека в течение всей жизни состоит из трех больших составляющих:

• доходов от текущей деятельности;

• доходов от имущества и накоплений (активов);

• социальных выплат и налоговых вычетов.

К первому виду доходов относятся все поступления, которые человек зарабатывает в результате своей трудовой деятельности. Данная категория доходов включает следующие источники денежных средств:

• заработная плата на основной работе;

• заработная плата на второй, третьей работе, подработки;

• сверхурочные, премиальные выплаты, бонусы и т. д.

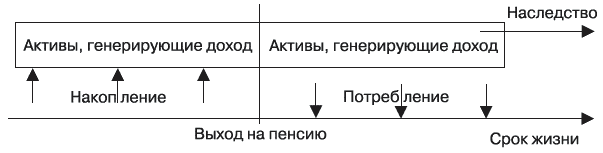

Именно эта категория дохода превалирует для большинства людей, и именно из нее люди черпают средства к существованию, эта категория доходов называется активным доходом, так как зависит от трудовой активности того или иного человека. Но вот незадача – при выходе на пенсию эта категория доходов полностью исчезает или становится весьма незначительной, и человек, чья жизнь целиком зависела от данных доходов, автоматически переключается на государственную пенсию в 2500–3000 руб., чего, конечно, недостаточно для комфортного уровня жизни, к которому человек привык. Это означает, что за время трудовой деятельности человек должен создать несколько иной источник доходов, который бы не зависел от того, работает он или нет (рис. 10). В принципе есть люди, у которых и до выхода на пенсию такие источники доходов имеются, подобные доходы относятся ко второй категории доходов.

Рис. 10. Процесс накопления и расходования фонда пенсионного периода

Ко второй категории доходов человека относятся поступления от принадлежащего ему имущества (квартира, гараж, машина и т. д.), а также доход от его накоплений (инвестиционный доход). Иными словами, это доход, получаемый человеком вне зависимости от его способности к труду, от того, ходит он на работу каждый день или не ходит, это так называемый пассивный доход:

• Доход от недвижимости (от сдачи объекта в аренду, от инвестиций в закрытый ПИФ, выплачивающий регулярный доход инвесторам, и т. д.).

• Доход от инвестиций в ценные бумаги, в том числе через ПИФы и ОФБУ, самостоятельной игры на бирже.

• Доход от инвестиций в страховые программы и НПФ.

• Доход от размещения средств в депозиты, драгметаллы.

• Доход от собственного бизнеса (когда вы уже не вмешиваетесь в его работу и не работаете над ним 24 часа в сутки) и т. д.

Иными словами, эта категория дохода существует вне зависимости от того, трудоспособен человек или нет, сидит ли он в офисе с 9 до 18 или отдыхает дома, смотря телевизор и т. д. Данный доход называется пассивным, и именно на него человек будет жить после окончания периода трудовой деятельности. Важно, что данная категория дохода должна возрастать по мере приближения человека к пенсии: в период активной трудовой деятельности эта категория доходов особенно не нужна, так как у человека и без нее будет хватать средств для комфортного существования. Поэтому расходовать этот доход до выхода на пенсию не совсем целесообразно, его нужно аккумулировать и оставлять на пенсионный период, когда закончится доход от трудовой деятельности, только тогда возможна столь желаемая многими людьми финансовая независимость.

Есть, правда, и еще одна категория доходов, совсем незначительная, куда относятся, в частности, следующие виды поступлений:

• государственная пенсия;

• пособия и льготы;

• налоговые вычеты и пр.

Смысл данной категории доходов – небольшое дополнение к основному доходу человека, а не замена этого основного дохода. Таким образом, в период активной трудовой деятельности социальный доход будет дополнением к основному, которым будет зарплата, а в пенсионный период социальный доход станет дополнением к пассивному доходу.

Таким образом, для обеспечения себе комфортного уровня жизни в пенсионный период необходимо в период активной трудовой деятельности сформировать все те активы, которые смогут генерировать пассивный доход, заменяющий вам на пенсии зарплату.

Для создания пассивного дохода мы рекомендуем сформировать негосударственную пенсию по образу и подобию государственной, которая состояла бы из базовой, страховой и накопительной частей, которые обеспечивались бы различными инвестиционными инструментами.

• Базовая часть – программы смешанного страхования жизни с возможностью перевода в пенсионную программу с дальнейшей пожизненной рентой, а также инвестиции в НПФ с пожизненной пенсией.

• Страховая часть – инвестиционные инструменты с умеренным риском: депозиты, ПИФы и ОФБУ облигаций, смешанных инвестиций, инвестиции в недвижимость и получение дохода от ее аренды, инвестиционные монеты.