Богатый пенсионер. Все способы накопления на обеспеченную жизнь, стр. 21

А для тех из наших читателей, кто еще не имеет опыта построения собственного дела, стоит сказать, что наличие стартового капитала в случае вашего первого бизнес-проекта скорее даже вредно: есть шанс потерять все деньги просто из-за отсутствия нужных личных и профессиональных навыков. В этом отношении статистика «выбывания из игры» как для новичков в трейдинге, так и для новичков в бизнесе идентична – порядка 80% людей теряют свои деньги и остаются не у дел.

В данном разделе мы не ставим себе целью описать варианты создания и развития бизнеса как метода увеличения дохода. Этой теме посвящено немало толстых книг и тоненьких брошюр, а также различных тренингов. Мы лишь хотели бы обратить ваше внимание на следующий момент: от организационно-правовой формы предприятия зависят несколько аспектов, связанных с ответственностью и собственностью учредителей. Эти тонкости необходимо учитывать при регистрации предприятия, чтобы впоследствии не возникло угроз вашим пенсионным накоплениям.

Мы рассмотрим три наиболее популярные в России формы: индивидуальный предприниматель (ИП), общество с ограниченной ответственностью (ООО) и акционерное общество (ЗАО и ОАО).

• ИП. Отвечает по обязательствам всем своим имеющимся имуществом, что является определенным минусом. Передача прав собственности осуществляется, как и передача обычного имущества физического лица.

• ООО. Участник ООО отвечает по обязательствам общества только в пределах своего вклада. При выходе из общества участник вправе требовать возврата своей доли имущества в натуральном или денежном выражении. Переход прав собственности сопровождается внесением изменений в регистрационные документы общества.

• ЗАО и ОАО. Акционер ЗАО или ОАО отвечает по обязательствам общества только в пределах своего вклада в уставный капитал общества (номинальная стоимость акций). Обращение взыскания на акции осуществляется в первую очередь, наряду с другим ликвидным имуществом. Переход прав собственности фиксируется в реестре акционеров общества.

Более подробную сравнительную таблицу по данным видам организационно-правовых форм вы найдете в приложении 3.

Кстати, инвестирование в бизнес (собственный или чужой) и вложение денег в акции отделяет друг от друга лишь вопрос доли участия в капитале предприятия. В зависимости от того, какой долей предприятия (акционерного общества) вы владеете, вы имеете право на следующее:

• 1% – на ознакомление с информацией, содержащейся в реестре акционеров, обращение в суд с иском к члену совета директоров;

• 2% – на два предложения в повестку дня общего собрания акционеров, выдвижение кандидатуры в совет директоров и ревизионную комиссию общества;

• 10% – на требование созыва внеочередного общего собрания акционеров, ознакомление со списком участников общего собрания акционеров; требование проверки финансово-хозяйственной деятельности общества;

• более 25% – на блокирование решения общего собрания акционеров по вопросам изменения устава, реорганизации и ликвидации общества, заключения крупных сделок;

• более 33% – на проведение нового общего собрания акционеров, созванного взамен несостоявшегося;

• более 50% – на проведение общего собрания акционеров, принятие необходимых решений на общем собрании (за исключением вопросов, связанных с изменением устава, реорганизацией общества и т. д.);

• более 66,7% – на принятие на общем собрании решения о закрытом размещении новой эмиссии акций;

• более 75% – на полный контроль над обществом, т. е. возможность принимать решения об изменении устава, реорганизации и ликвидации общества, о заключении крупных сделок.

Возможно, это сравнение инвестиций в бизнес и вложений в акции поможет вам уяснить тот факт, что уровни риска в данных вариантах распоряжения своими деньгами вполне сопоставимы и использовать такие виды формирования, сохранения и приумножения пенсионного капитала следует с большой осторожностью и лишь получив значительный опыт на небольших суммах, некритичных с точки зрения устойчивости вашей общей финансовой ситуации.

Часть 3

Подбор инструментов накопления на негосударственную пенсию

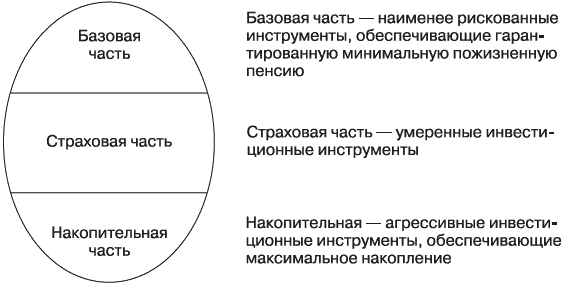

Наше государство предложило очень грамотную структуру государственного пенсионного обеспечения, когда пенсия человека состоит из трех основных частей: базовой, страховой и накопительной.

Мы же предлагаем и вашу негосударственную пенсию построить по образу и подобию государственной. Структура негосударственной пенсии представлена на рис. 9.

Рис. 9. Структура негосударственной пенсии

Рассмотрим, какие инструменты из рассмотренных выше могут подойти для каждой части вашей негосударственной пенсии:

• Базовая часть – это программы смешанного страхования жизни с возможностью перевода в пенсионную программу с дальнейшей пожизненной рентой, а также инвестиции в НПФ с пожизненной пенсией.

• Страховая часть – это инвестиционные инструменты с умеренным риском, например депозиты, ПИФы и ОФБУ облигаций, смешанных инвестиций, инвестиции в недвижимость с целью ее дальнейшей сдачи в аренду, инвестиции в драгметаллы.

• Накопительная часть – это инвестиционные инструменты с повышенным риском, но и наибольшим потенциалом по доходу, например ПИФы и ОФБУ акций, свой бизнес.

Итак, как же выбрать инструменты для базовой, страховой и накопительной частей вашей негосударственной пенсии?

Подбор инструментов для базовой части пенсии

Для базовой части вашей негосударственной пенсии оптимальны страховые программы с пожизненной рентой, а также программы НПФ с пожизненной пенсией. Тогда вы никогда не окажетесь с пенсией в 2000–3000 руб. в месяц от государства, даже если проживете 100 лет. Введение таких инструментов страхует риск превышения вашего фактического срока жизни над ожидаемым. Например, при составлении личного финансового плана вы заложили срок жизни до 90-летия, соответственно, и инвестиции на негосударственную пенсию запланировали такие, чтобы средств хватило до 90 лет. Но, допустим, фактически вы проживете 100 лет, а в 90– 92 года ваши накопления на пенсионный период, на которые вы рассчитывали, заканчиваются. Что же делать – вам останется жить только на государственную пенсию или надеяться на помощь детей. Но на государственную пенсию не прожить, а помощь детей не гарантируется, так что, чтобы таких неприятных событий избежать, и вводятся инструменты, которые обеспечат вам пожизненную пенсию в минимальном размере плюсом к государственной пенсии. Минимальный размер пенсии должен соответствовать финансированию ваших самых основных потребностей. Мы помним, что эта пожизненная минимальная пенсия вводится именно для того, чтобы убрать риск превышения фактического срока жизни над ожидаемым, поэтому не имеет смысла все ваши свободные средства вкладывать в страховку или в НПФ.

Чтобы начать отчисления в страховую программу или в фонд, вам потребуется выбрать подходящую страховую компанию или фонд. Мы рекомендуем выбирать их по следующим критериям:

• Рейтинг – не ниже А (высокая надежность).

• Значительный срок работы на рынке.

• Для страховой компании – возможность страхования в разных валютах, возможность изменения валюты страховой программы, возможность перевода программы смешанного страхования в пенсионную с пожизненными выплатами.

• Для НПФ – крупный фонд, выбранные им управляющие компании удовлетворяют требованиям, предъявляемым для УК при выборе ПИФа (см. ниже).

Итак, программы страхования, равно как и НПФ, нужны для того, чтобы получить защиту и не потерять свои средства, но их нужно комбинировать с ПИФами, ОФБУ, а также иными инвестиционными инструментами, обеспечивающими большую доходность.

Тогда вы получите защиту и увеличите доходность инвестиций на определенные цели.