Богатый пенсионер. Все способы накопления на обеспеченную жизнь, стр. 15

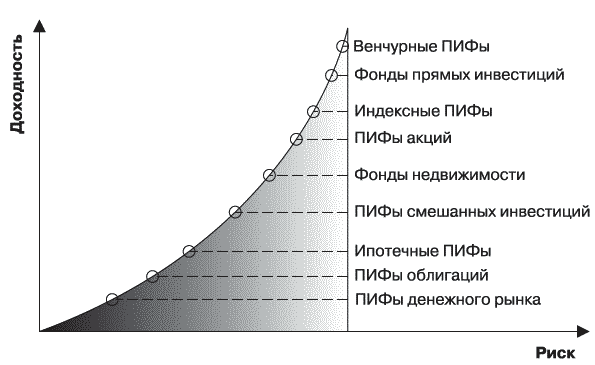

Итак, давайте сравним все рассмотренные виды ПИФов по соотношению доходности и риска:

• ПИФы акций, а далее – отдельно индексные ПИФы акций;

• ПИФы облигаций;

• ПИФы смешанных инвестиций;

• венчурные ПИФы и ПИФы прямых инвестиций;

• ПИФы недвижимости;

• ипотечные ПИФы;

• ПИФы фондов;

• ПИФы денежного рынка.

Сравнение фондов представлено на рис. 5.

Рис. 5. График распределения ПИФов по соотношению доходности и риска. Источник: www.pifovik.ru

ОФБУ

ОФБУ – общие фонды банковского управления, очень похожи на ПИФы. Но есть и существенные отличия.

Регулирующую функцию в отношении ОФБУ осуществляет Банк России и ФСФР. Спецрегистратора и спецдепозитария здесь нет, учет и контроль за фондом осуществляет сам банк-управляющий, средства ОФБУ учитываются на его внебалансовых счетах (т. е. эти средства не являются имуществом банка-управляющего).

Перечень имущества, которое можно вносить в ОФБУ, указан в Общих условиях создания и доверительного управления имуществом ОФБУ. Это могут быть денежные средства, ценные бумаги, выраженные в валюте РФ или в иностранной валюте, природные драгоценные камни и драгоценные металлы, а также производные финансовые инструменты (опционные и фьючерсные контракты). В ПИФы можно вносить только рубли РФ.

Объектами инвестирования в ОФБУ могут быть:

• денежные средства;

• иностранная валюта (в ПИФах – только рубли);

• ценные бумаги, в том числе иностранные (в ПИФах иностранные ценные бумаги еще полноценно не используются);

• природные драгоценные камни (в ПИФах – нет);

• драгоценные металлы (в ПИФах – нет);

• производные финансовые инструменты (в ПИФах – нет).

Таким образом, возможности инвестирования у ОФБУ больше, чем у ПИФов.

Что касается ограничений по структуре портфеля ОФБУ, то хоть инвестиционная декларация и принимается банком, как правило, она носит очень вольный характер. Например, акции 0–100%, облигации 0–100%, производные финансовые инструменты 0– 100%, валютные ценности 0–100% и т. д. Единственное условие, ограничивающее деятельность ОФБУ: ОФБУ не может вкладывать более 15% своих активов в ценные бумаги одного эмитента или группы эмитентов, связанных между собой отношениями имущественного контроля или письменным соглашением. Это ограничение не распространяется на государственные ценные бумаги. В ПИФах ограничения жестче.

Тем не менее не всякий банк может организовать ОФБУ и управлять им, а лишь тот банк, который удовлетворяет следующим обязательным требованиям:

• работает не менее года;

• его собственный капитал более или равен 100 млн руб.;

• относится к финансово стабильным банкам по критериям ЦБ;

• имеет все необходимые для управления ОФБУ лицензии (лицензия профессионального участника рынка ценных бумаг, лицензия на осуществление операций с иностранной валютой и/или драгоценными металлами и т. д.);

• кроме лицензии Банка России, должен иметь лицензию профессионального участника рынка ценных бумаг, дающую право осуществления деятельности по доверительному управлению ценными бумагами, в случае если объектом доверительного управления будут являться ценные бумаги, осуществление доверительного управления которыми требует получения указанной лицензии в соответствии с федеральными законами;

• если банк будет создавать ОФБУ, в состав которого будут входить валютные ценности (иностранная валюта, ценные бумаги, выраженные в иностранной валюте, драгоценные металлы и природные драгоценные камни), тогда он должен иметь соответствующую лицензию Банка России, дающую право на осуществление операций с иностранной валютой и/или драгоценными металлами.

Какие бывают ОФБУ? В зависимости от соотношения доходности и риска инвестиций в тот или иной фонд ОФБУ делятся на четыре вида:

• Консервативные ОФБУ (аналоги ПИФов облигаций), они инвестируют преимущественно в облигации, как российские, так и зарубежные. Их основная цель – минимизировать риски и обеспечить защиту вложений от влияния инфляции.

• Умеренные ОФБУ (аналоги ПИФов смешанных инвестиций), они инвестируют средства инвесторов не только в облигации, но и в более доходные инструменты, например в акции, обеспечивая разумный баланс между риском и доходностью.

• Агрессивные ОФБУ (аналоги ПИФов акций), инвестирующие преимущественно в высокодоходные, но и высокорискованные инструменты, например в акции. Как и в случае с ПИФами акций, данные ОФБУ могут быть индексными, т. е. в точности следовать структуре индекса той или иной страны.

• Особый вид ОФБУ – эти ОФБУ используют производные инструменты для достижения максимальной доходности, но и риски инвестирования в подобные фонды выше, чем риски вложений средств в ОФБУ акций.

Как и инвестиции в ПИФ, вложения в ОФБУ подразумевают издержки:

• регистрационный сбор (аналог надбавки), но он взимается далеко не всегда;

• расходы на управление до 2% в год;

• премия за управление, определяемая как процент от заработанной банком прибыли, в среднем равна 15%, берется не всегда;

• скидка при выходе из фонда, обычно взимается, если продержать в ОФБУ средства меньше года;

• налог на доходы 13%, взимается банком как налоговым агентом при изъятии средств из фонда, с полученной прибыли.

Депозиты

Депозит, наверное, наиболее распространенный инструмент для инвестиций в Российской Федерации. Банковский депозит – денежный вклад, принимаемый банком на определенный срок под фиксированный процент.

По срокам депозиты можно разделить на две группы:

• Вклад до востребования – без оговоренного срока, возвращается инвестору тогда, как только он пожелает. Доходность по нему минимальна, от 0,1% до 1% годовых.

• Срочный вклад – депозит на определенный срок под установленный процент. Доходность по таким вкладам выше, чем по вкладам до востребования. По сроку вклады могут быть и достаточно краткосрочными, на 1–3 месяца, и долгосрочными, на 1–5 лет.

Помимо срока у депозитов есть и иные характеристики:

• валюта депозита;

• возможность автоматического продления;

• возможность пополнения вклада;

• возможность частичного снятия средств с депозита;

• плавающая ставка процента (зависит от размера средств на счете или от рыночных показателей, как курс валют, фондовый индекс);

• схема начисления процентов по вкладу.

Что касается валюты депозита, можно в принципе открыть вклад в любой, но на то должно быть рациональное объяснение. Так, лучше открывать депозит в той валюте, в которой вы планируете тратить средства с вклада. Например, вы копите средства на отпуск, который проведете в Европе, тогда вклад имеет смысл открывать в евро. Выбирать разные валюты вклада целесообразно для снижения валютных рисков, особенно это актуально для больших сумм инвестирования в 250 000 – 300 000 руб. и более.

Что касается автоматического продления вклада (пролонгации), то этой характеристикой обычно обладает большинство вкладов: если вы не забрали депозит, он автоматически продлевается на тот же срок и на тех же условиях, если условия по такому вкладу не поменялись. Если же аналога вашему вкладу нет, то ваши средства автоматически попадают на счет до востребования под 0,1– 1% годовых.

Если же вы открывали какой-то сезонный вклад, который оказался специальным предложением (например, новогодний вклад или летний депозит), то он тоже не подлежит пролонгации: когда срок закончится, ваши средства с такого депозита попадут на вклад до востребования с доходностью 0,1–1% годовых, так как ему не будет аналогов, он потому и называется сезонным.

Вы сможете пополнить не всякий вклад, а лишь тот, который такую возможность предоставляет, – этот вклад так и называется: «пополняемый» или с возможностью пополнения. Если это возможно, вы сможете довносить средства на ваш вклад и на них также будут начисляться проценты. Обычно ставка по вкладам с пополнением ниже, чем по депозитам без такой возможности.