Банковская система США: история, география, перспективы развития, стр. 12

Вашингтон – политическая столица США – мало привлекает иностранные банки. Здесь расположены только 9 банковских учреждений, при этом 7 из них являются представительствами. В Вашингтоне действуют два банковских филиала из Пакистана и ОАЭ с суммарными активами 59 млн. долл.

Иностранные банки в США не остались в стороне от таких тенденций как субурбанизация и географическая децентрализация, охвативших банковскую систему США в целом. Например, следует отметить ряд сравнительно малоизвестных населенных пунктов в США, которые нельзя отнести к пригородам, но где базируются достаточно крупные иностранные банковские учреждения. Среди них Портленд (штат Мэн), Эль-Сентро (Калифорния), Оушен-Сити (Нью-Джерси). В частности, в Портленде (Мэн) базируется зависимый «Бэнкнорф» (группа «Торонто-Доминион», Канада, активы 31,7 млрд. долл.), а в Эль-Сентро – зависимый «Рабобанк» (Нидерланды, активы 2,9 млрд. долл.) [29].

При сравнении географии деятельности иностранных банков в США и географии деятельности собственно американских банков (по размещению штаб-квартир 50 крупнейших банковских холдингов, см. Главу 1 и табл. 2 в Приложении) можно обнаружить как сходства, так и различия. Главным банковским центром США в обоих случаях является Нью-Йорк. Он объединяет функции национального и глобального банковского центров. Помимо демографических и макроэкономических факторов здесь проявляют себя факторы исторической инерции, выгодного географического положения, наличия соответствующей инфраструктуры, наработанных личных связей руководителей различных банков и других организаций, – как финансовых, так и нефинансовых.

Глава 3. Банковская система США: кризис «нулевых»

Еще недавно финансовая, в частности – банковская деятельность считались успешной и динамично развивающейся отраслью современной экономики. Но в 2007 г. банки и другие финансовые организации столкнулись с серьезными трудностями, за которыми последовало быстрое нарастание кризисных явлений. В 2008 г. кризис, казалось, достиг своего пика: банкротство в США крупного инвестиционного банка Lehman Brothers, «чудесное спасение» (в т. ч. с помощью временной национализации [15]) ряда других финансовых институтов, паника на фондовых рынках. Все эти потрясения прямо или косвенно повлияли и продолжают влиять на ситуацию в других странах и в мире в целом.

Считается, что финансовый кризис «нулевых» начался с «ипотечных проблем» в США. Банки выдали слишком много кредитов под залог недвижимости клиентам, чья способность их обслуживать изначально являлась весьма спорной. Значительный выброс на рынок заложенной недвижимости в условиях и без того слабого спроса привел к существенному падению цен. Положение дел усугублялось широкой эмиссией разнообразных ценных бумаг (облигаций и т. п.), обеспеченных этими сомнительными ипотечными займами. Финансовые институты (и не только в США) охотно продавали и передавали друг другу такие бумаги, полагая, что «недвижимость всегда в цене», пока их «токсичность» не стала очевидной. Таким образом, банки потеряли значительную часть своих активов. Как это часто бывает, масла в огонь кризиса подлили многочисленные криминальные и полукриминальные махинации. Ответственность за них несут как недобросовестные заемщики, так и профессиональные «романтики большого финансового успеха», заигравшиеся с чужими деньгами. Однако только ли банки и их клиенты заварили всю эту «сабпраймовую кашу»? Свою долю вины несут политики США и других стран [16].

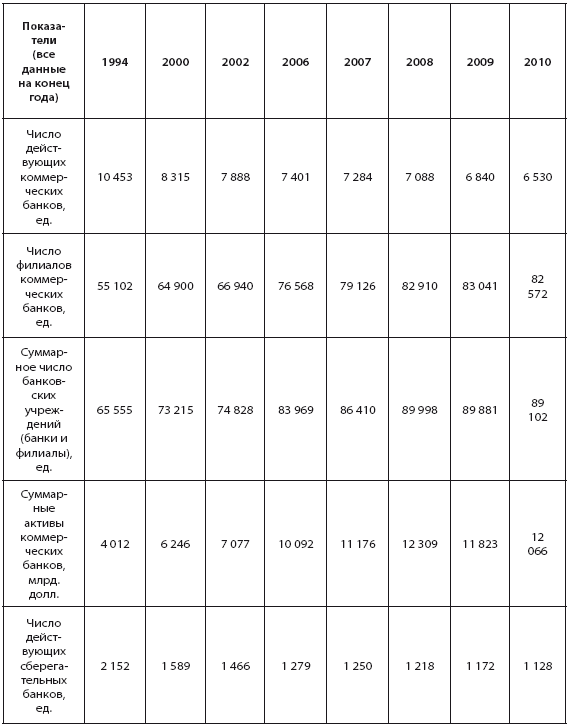

Обратимся к истории вопроса. В 1990-е гг. банковская система США была существенно модернизирована и «дерегулирована». Так в 1994 г. был принят закон Ригля-Нила, отменивший географические ограничения на банковскую деятельность, установленные законом МакФаддена еще в 1927 г. В 1999 г. был принят закон Грамма-Лича-Блили, фактически отменивший действовавший с 1933 г. закон Гласса-Стигалла. Согласно новому закону коммерческие банки получили право проводить операции с любыми ценными бумагами без существенных ограничений. Кроме того, было разрешено создавать финансовые холдинги, включающие в себя коммерческие банки, инвестиционные и страховые компании. Проведенные реформы вызвали в США волну банковских слияний и поглощений, число коммерческих банков существенно сократилось, см. табл. 14.

Таблица 14

Некоторые финансовые и экономические показатели США в 1994–2010 гг.

Создано на основе данных ФКСВ, ФРС, Бюро экономического анализа при Министерстве торговли США и МВФ [14, 16, 17, 33].

С другой стороны, коммерческие банки США получили возможность открывать филиалы за пределами штата своего базирования. Это привело к быстрому увеличению числа банковских филиалов, и позволило говорить о создании действительно общенациональной банковской системы США. В частности, за период с 1994 г. по 2009 г. число банковских филиалов в США увеличилось с примерно 55 до 83 тысяч, а общее число банковских учреждений (банки и их филиалы) с примерно 66 – до почти 90 тысяч (см. табл. 14).

На 31 декабря 2010 г. в США действовало 6 530 коммерческих банков, из которых 1 383 были национальными банками, а 5 147 – банками штатов (из них только 829 были членами ФРС). Суммарные активы коммерческих банков США составили 12 066 млрд. долларов. Кроме того, на ту же дату в США действовало еще 1 128 сберегательных банков, застрахованных ФКСВ, с суммарными активами 1 254 млрд. долларов [14].

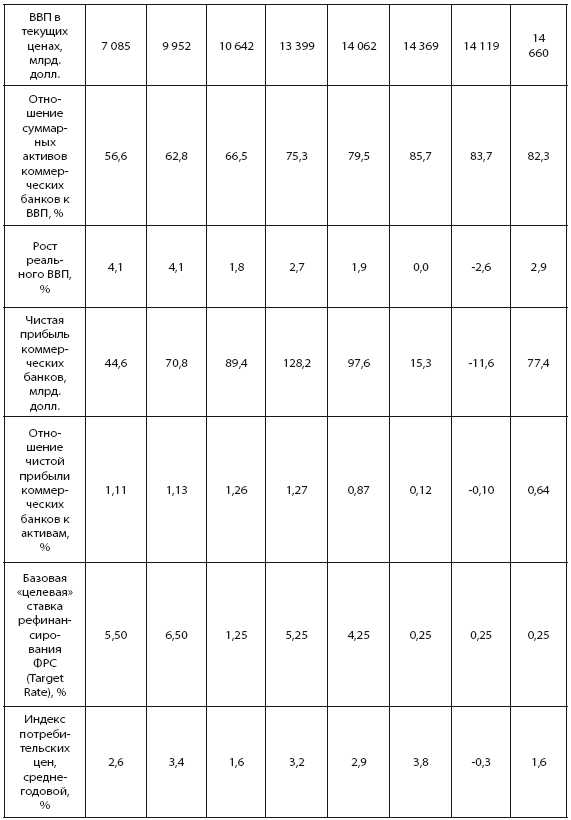

В 1990-е гг. в условиях быстро растущей экономики ФРС США установила достаточно высокий уровень базовой ставки рефинансирования. Это сдерживало кредитную экспансию банков и не давало экономике «перегреваться». Как следствие, рост активов банков по отношению к ВВП страны был умеренным. Тогда же в 1990-е гг. одним из локомотивов экономического подъема в США выступали компании высокотехнологического сектора, в частности – Интернет-компании (т. н. «доткомы»). «Крах пузыря доткомов» на фондовом рынке в 2000 г. стал предвестником резкого замедления экономического роста в 2001–2002 гг. Для оживления экономики ФРС идет на существенное снижение базовой ставки рефинансирования. В частности, только в 2001 г. ставка была снижена с 6,5 % до 1,75 %, а в 2003 г. она и вовсе была доведена до 1 %.

Следствием предпринятых мер становится кредитный бум, в частности – массовое предоставление ипотечных кредитов слабообеспеченным заемщикам (subprime) под плавающую процентную ставку, привязанную к базовой ставке рефинансирования ФРС. Предполагая, что последняя будет оставаться на низком уровне длительное время, заемщики охотно принимали на себя соответствующие обязательства. Тогда же начинается широкое распространение аффилированных с ипотекой ценных бумаг. После потрясений на фондовом рынке 2000–2002 гг. значительная часть инвесторов (и населения в целом) поверила, что именно недвижимость является наиболее привлекательным объектом для вложения средств. Активы коммерческих банков по отношению к ВВП быстро растут (с конца 2000 по 2006 г. этот показатель увеличился примерно с 63 % до 75 %). Позже этот настораживающий рост продолжается и достигает по итогам 2008 г. 86 %. Еще более опережающими темпами растет чистая прибыль банков, что можно отследить через показатель отношения прибыли к их активам.

К середине «нулевых» годов базовая ставка рефинансирования была увеличена, но федеральное правительство США не предпринимало никаких мер для ограничений чрезмерной инвестиционной активности, в частности – по «сомнительной» ипотеке. Возможно, происходящий кредитно-строительный бум считался полезным для решения социально-экономических проблем. Собственно увеличение плавающих ставок по ипотечным кредитам можно считать «спусковым крючком» кризиса. По мере его разрастания в 2007–2008 гг. многие банковские заемщики в США оказались «атакованы» с двух сторон. С одной стороны рост плавающих ставок по банковским кредитам и соответствующий рост обязательных платежей стал съедать или вовсе превысил их доходы. С другой стороны надвинулась угроза замедления экономического роста и безработицы.

15

Например, в 2008 г. под временный контроль правительства США перешли фактически обанкротившиеся крупные ипотечные агентства Fannie Mae и Freddie Mac, а также страховой холдинг American International Group (AIG).

16

Широко распространена точка зрения, что кризис якобы стал следствием агрессивной внешней политики США в 2000-е годы. Доказательств этой гипотезы нет, хотя косвенные взаимосвязи между внешней политикой разных стран и экономической ситуацией, конечно, существуют.